Solution Immobilière

Immobilier neuf Loi PINEL

immobilier-defiscalisantoptimisation-fiscaleRésumé

L'Investissement Incontournable

La loi Pinel est le dispositif d’investissement immobilier à but locatif de référence. L’ économie d’impôt sur le revenu générée par cet investissement peut aller jusqu’à 63 000€ répartis sur 12 ans. Soit un maximum de 6000 € / an.

L'objectif avoué est de se constituer un patrimoine de qualité en partie grâce aux économies d'impôts réalisées via le dispositif Pinel.

A noter qu'il est possible de loger soit ses ascendants, soit ses descendants, si ces derniers sont sortis du foyer fiscal.

L’investissement immobilier peut se faire soit dans le neuf, soit dans l’ancien réhabilité. (cliquez ici pour Pinel réhabilité) La construction (ou la réhabilitation) doit notamment respecter les normes BEPOS (exBBC), les dernières normes techniques iso phoniques et iso thermiques en vigueur (RT 2020). La RT 2020 *rassemble plusieurs normes visant à construire des bâtiments à énergie positive et des maisons passives. La mise en place du dispositif Pinel ne peut être autorisée que dans des zones géographiques identifiées, où la demande locative excède largement l’offre.

Quatre zones de référence ont été identifiées : A, A bis, B1, B2.

Nous sélectionnons les meilleures offres Pinel de Lyon, couronne Parisienne, Toulouse, Montpellier, Bordeaux, sud-est, strasbourg etc...

Pour cela, nous nous appuyons sur nos nombreux partenariats de distribution contractés auprès des principaux promoteurs immobilier. (Accès à plus de 38000 biens sur le territoire métropolitain)

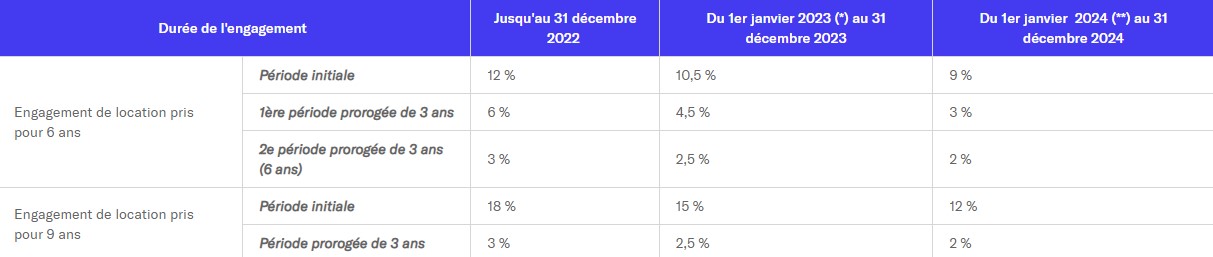

Une Réduction d'Impôt Exceptionnelle

La réduction d’impôt est proportionnelle à la durée d’engagement locatif. Elle était initialement de 12, 18 ou 21% du montant de l' investissement si l’engagement de détention du bien est porté à 6, 9 ou 12 ans (3 années supplémentaires renouvelable 1 fois pour un engagement initial de 6 ans, non renouvelable pour un engagement initial de 9 ans). Soit un maximum de 2% / an du montant initial investi jusqu’à la 9ème année puis 1% / an pour la prorogation de la 10ème à la 12ème année. Dans la limite de 6000 € de réduction d'impôt / an.

Depuis 2023, la règle a légèrement changé.

En 2023, elle était de 10,5 %, 15 % ou 17,5 % sur 6/9/12 ans. Soit 1,75%/an +

En 2024, elle passe à 9%,12%,14% sur 6/9/12 ans.

Solution Immobilière

Immobilier réhabilité Loi PINEL optimisé au déficit foncier

immobilier-defiscalisantoptimisation-fiscaleRésumé

Qu’est-ce que la loi Pinel réhabilitée optimisé au déficit foncier?

Depuis le 1er septembre 2014, elle concerne l’acquéreur d’un lot affecté à l’habitation et qui a pour objectif de le réhabiliter tout en le destinant à la location. Les travaux doivent respecter les exigences de performances techniques, thermiques, phoniques des logements neufs. En respectant ces conditions, l'acquéreur pourra bénéficier du dispositif Pinel.

Une fois les travaux de réhabilitation effectués et déduits fiscalement, l’investisseur pourra bénéficier de la réduction d’impôt de la loi Pinel qui sera effective l’année de l’achèvement des travaux.

Ainsi, le bénéfice fiscal est double. Les deux leviers de déduction des travaux du résultat foncier mais également de réduction d’impôt, sont utilisés.

Ce dispositif fiscal est particulièrement favorable et adapté aux contribuables ayant déjà des revenus fonciers et concernés par une Tranche Marginale d’Imposition (TMI) élevée.

Les mêmes obligations de la loi Pinel neuf sont à respecter par le propriétaire bailleur (Cliquez ici pour Immobilier neuf loi Pinel).

Les projets immobiliers sélectionnés le sont, sur la base d'un emplacement premium, souvent en centre-ville, mais aussi pour leur capacité à s'apprécier dans le temps.

Solution Immobilière

Immobilier de rendement ancien (avec ou sans travaux)

immobilier-defiscalisantoptimisation-fiscaleRésumé

Objectif: Rentabilité Locative

Vous pouvez obtenir des rendements très intéressants en optant pour un investissement immobilier "ancien" nécessitant (ou pas) de lourds travaux de rénovation. En effet, dans un objectif de diversification patrimoniale ou d'optimisation fiscale des revenus fonciers déjà existants, il convient suivant le cas de s'orienter vers l'un ou l'autre schéma.

Deux options s'offrent à vous:

- l'immobilier de rendement (patrimonial, forte rentabilité, garages, locaux commerciaux ...)

- l'optimisation fiscale via les monuments historiques, loi Malraux

Solution Immobilière

Immobilier neuf Loi Pinel outre mer

immobilier-defiscalisantoptimisation-fiscaleRésumé

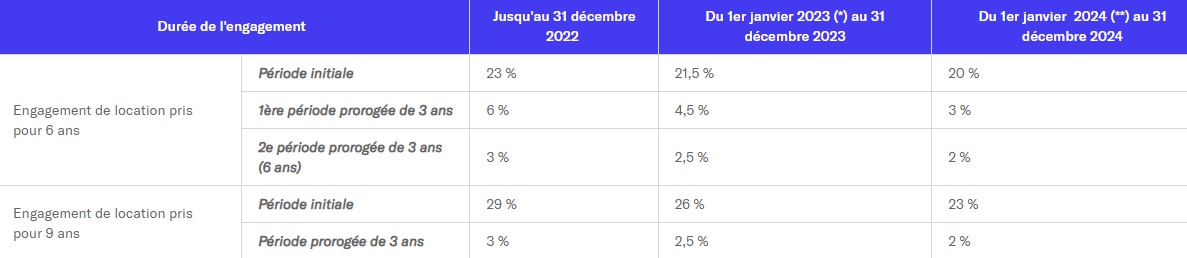

La loi Pinel DOM.

Les types d'investissements concernés

Tout investissement immobilier réalisé dans le neuf, dans les DROM (Départements et Régions d'Outre Mer), destiné à la location sous certaines conditions. (nous contacter pour plus de détail)

La mise en place du dispositif Pinel DOM ne peut être autorisée que dans les zones géographiques B1, où la demande locative excède largement l’offre. Un minimum de 20 % de co-propriétaires occupant la résidence collective est obligatoire.

Le bénéfice fiscal

Ce dispositif permet aux contribuables de réduire leur impôt sur le revenu jusqu'à 96 000 € sur 12 ans avec un maximum de 11 500€ / an.

La réduction d’impôt est proportionnelle à la durée d’engagement locatif. Elle peut aller jusqu’à 32% du montant de votre investissement si l’engagement de détention du bien est porté à 12 ans. Soit un maximum de 3,83% par an du montant initial investi jusqu’à la 9ème année, puis 1% par an pour la prorogation de la 10ème à 12ème année.

Les obligations

Le respect des différents plafonds de ressources des locataires et de loyers est impératif et cumulatif. Les normes de construction BBC ainsi que les normes RT en vigueur sont obligatoires.

Le bien doit respecter le plafond des 5500 € /m² avec un maximum investissable de 300 000 € / an.

2 acquisitions maximum sont autorisées par an.

A qui est-ce destiné ?

Ce dispositif s’adresse aux contribuables fortement fiscalisés (à partir de 8000 €/an).

Les petits PLUS du dispositif

A noter l'extrême souplesse de la loi Pinel DOM qui autorise le report du solde de la réduction d'impôt non utilisée sur les exercices suivants. Pratique lorsque l'on a des revenus annuels fluctuants.

Le dispositif Pinel DOM permet également de dépasser le plafonnement annuel global des niches fiscales de 10 000€ pour atteindre le seuil des 18 000€.

Nos partenariats locaux nous permettent d'avoir accès aux meilleures offres, tant en situation qu'en prix d'acquisition. La plus part des produits sélectionnés sont hautement patrimoniaux avec une espérance de forte valorisation à terme.

Depuis 2023 la règle a évolué, en 2024 le gain fiscal maximum sera de 20% sur 12 ans!

Solution Immobilière

SCI de Capitalisation

epargne-retraiteplacement-financiertresorerieRésumé

Quel est l'objet d'une Société Civile Immobilière ?

Une SCI est un groupement d'investisseurs qui s'unissent afin d'acquérir en commun un ou des biens immobiliers localisés en France dans un but lucratif.

Cette union permet aux investisseurs de mettre en commun leurs ressources afin d'accéder à des biens qualitatifs qu'ils n'auraient jamais pu acquérir seuls.

Il s'agit d'une alternative à l’achat immobilier classique se limitant à l’investissement direct ou l’achat de parts de SCPI.

Pourquoi une sci de Capitalisation?

La SCI de capitalisation a pour objet exclusif de rechercher une forte valorisation à terme et de forts rendements locatifs. Les investisseurs de la SCI sont associés et décident des orientations à respecter concernant leurs investissements.

Comment investir ?

La plus part des sci de capitalisations sont commercialisées via les contrats d'assurances vies. Elles bénéficient du coup du cadre fiscal favorable de ces contrats. Elles peuvent peuvent se spécialiser sur des thématiques fortes, comme la santé par exemple.

Solution Immobilière

Loueur Meublé Non Professionnel (LMNP)

immobilier-defiscalisantoptimisation-fiscaleepargne-retraiteRésumé

Objectif réduction d'impôts, retraite ou loisirs?

Le Loueur Meublé Non Professionnel est un dispositif associé à une acquisition immobilière "meublée" (à la différence du "nu" qui ne requiert pas de meubles, lits, tables, chaises etc...) avec récupération totale de la T.V.A par l'investisseur! (soit 1/5ème de la valeur du bien)

Tout d'abord, quelques précisons sur la définition de "meublé".

Pour que le bien soit qualifié de meublé, le logement doit être garni d'un mobilier suffisant pour permettre la vie courante du locataire. C'est à dire produire à ce dernier un niveau de confort décent répondant à ses besoins essentiels.

Pourquoi investir dans un actif immobilier meublé géré?

Investir dans un Loueur Meublé Non Professionnel, c’est prioritairement choisir de déléguer la gestion de son acquisition à un gestionnaire professionnel se chargeant de l'intégralité de la gestion locative. Ce confort de gestion locative, sécurisé, est acquis sur le long terme. En effet, un bail commercial est signé entre le bailleur (propriétaire) et le preneur (gestionnaire) pour un minimum de 9 années. Le bien, intégré dans une résidence de services (sur un marché identifié de type étudiants, tourisme, seniors, personnes âgées dépendantes…), vous offrira le bénéfice d'une gestion complète puisque sa mise en location sera alors prise en charge par un professionnel dit « gestionnaire - exploitant - preneur » .

Ce dernier se charge de trouver les locataires, d'assurer la gestion courante, de percevoir les loyers, de payer les charges locatives et les assurances obligatoires et de reverser les loyers définis contractuellement dans le bail aux propriétaires.

Il n'existe donc pas de problématiques liées aux vacances locatives, impayés, expulsions, dégradations, car le locataire est le gestionnaire! Ce dernier sous-loue aux utilisateurs finaux les biens de la résidence de services.

De plus, vous achetez H.T, ce qui n'est pas négligeable puisque la T.V.A est offerte par le gouvernement (cf. Loi de finance)

A l'acquisition, il est possible d'opter soit :

- Pour la réduction d’impôt sur le revenu Censi-Bouvard,

- Pour l'amortissement (à préconiser lorsque l’on a pour objectif de se constituer des revenus de type compléments de retraite peu ou pas imposables)

Grâce à nos nombreux partenariats avec les acteurs majeurs de la profession, un choix des plus large est offert à notre clientèle afin de l'aider dans son processus d'acquisition. Plus de 9000 lots sont ...

Solution Immobilière

Loueur Meublé Professionnel (LMP)

optimisation-fiscaleepargne-retraiteifiRésumé

Réduction d'Impôts, loyers défiscalisés, exonération des plus values, transmission facilitée, produit hors IFI

Le régime du loueur en meublé professionnel (LMP) comporte d'importants avantages fiscaux, notamment pour les plus-values et l'ISF. Un bien peut être considéré comme « meublé » lorsqu'il s'agit d'un local d'habitation pourvu de tout l'ameublement et équipement nécessaire à l'habitation du locataire. A noter que les loyers des locaux meublés sont imposés dans la catégorie des bénéfices industriels et commerciaux.

Il n'y a pas de plafonnement :

- du dépôt de garantie,

- du montant du loyer,

- de la rémunération de l'intermédiaire …

La durée minimale du bail est toutefois fixée à un an.

Solution Immobilière

Immobilier d'exception

immobilier-defiscalisantassurance-emprunteurRésumé

Pourquoi investir dans de l’immobilier d’exception ?

La pierre reste un actif tangible quoi qu'il advienne. L' emplacement, les prestations, la beauté d'immeubles anciens avec cachet, permettent de réduire l'impact d'une baisse éventuelle des prix immobiliers. Il est et restera certain que les prix fluctuent moins à la baisse lorsque le bien est situé dans un emplacement premium.

Nous avons tissé de nombreux liens avec des acteurs locaux (Lyon intra-muros) qui, au fil de l'eau, nous alimentent de leurs pépites.

Il n'est pas rare d'avoir des biens patrimoniaux qui se libèrent sur la presqu'île, les pentes de la croix-rousse, le 6ème arrondissement. Le tout est d'être informé avant tout le monde.

Compte tenu de la rareté des biens il est conseillé de prendre rendez vous le plus tôt possible, ensemble, afin de définir les contours de votre recherche idéale. Si bien, qu'avant même le début de la commercialisation, vous serez en tête de liste pour que le/les bien(s) vous soient présenté.

Si vous recherchez plutôt un investissement locatif à haute valeur patrimoniale, une tranquillité d'esprit et ne voulez rien gérer, la scpi patrimoniale est la solution.

Il est possible d'investir dans des scpi dites "patrimoniales" qui ciblent l'acquisition de beaux immeubles. Les tickets d'investissements deviennent, grâce aux scpi, très accessibles.

Cliquez ici pour plus d'information sur les scpi.

Solution Immobilière

Démembrement Temporaire et nue-propriété

immobilier-defiscalisantoptimisation-fiscaleepargne-retraiteifiplacement-financierRésumé

Fiscalité allégée (hors IFI), pas de contraintes de gestion, facilité successorale

Sont les principaux atouts de la nue-propriété.

Pendant toute la durée du démembrement, le nue-propriétaire ne s'occupe de rien.

Il n' habite pas le logement, ne gère pas les locataires et ne perçoit pas de revenus fonciers. C'est l'usufruitier qui les perçoit.

C'est un modèle d'acquisition idéal pour l'investisseur qui souhaite se décharger totalement de la gestion locative tout en se portant acquéreur d'un bien immobilier de qualité en propre.

L'investissement en nue propriété est exonéré d'IFI. (uniquement à la charge de l'usufruitier)

Point d'attention;

Il est également possible d'investir des parts de scpi de rendement en démembrement temporaire. (cliquez sur le mot "scpi de rendement" pour aller directement sur le lien)

Pour voir les notions et le mode opératoire à suivre pour se porter acquéreur d'un bien en nue-propriété identifiez-vous

Solution Mobilière

SCPI de Rendement

scpiplacement-financiertresorerieRésumé

Qu'est ce qu'une Société Civile de Placement Immobilier (SCPI) ?

C'est une structure d’investissement de placement collectif. L’objet d’une société civile de placement immobilier est l’acquisition et la gestion d’un patrimoine immobilier. Elle collecte de l’argent auprès du public et redistribue les loyers et/ou les avantages fiscaux à ses porteurs de parts, appelés "les associés". Elle correspond de plus en plus aux objectifs des épargnants qui cherchent le couple régularité des rendements / sécurité plutôt qu'une prise de risque avec une potentielle perte en capital.

L'objectif : distribution de revenus réguliers

L’objectif de la SCPI de rendement est de distribuer régulièrement aux associés des revenus, appelés dividendes (en règle générale la distribution est trimestrielle, elle peut être néanmoins mensuelle). Le patrimoine immobilier de ce type de SCPI est souvent constitué de bureaux, d'entrepôts ou locaux d’activités ou de locaux commerciaux. Ces locaux sont loués à des entreprises, des administrations ou à des commerçants. La durée de vie d’une SCPI de rendement est généralement supérieure à 50 ans.

Quatre SCPI de rendement ont été identifiés :

- la SCPI régionale

- la SCPI de valorisation

- la SCPI patrimoniale

- la SCPI opportuniste

Bâtir sa stratégie retraite à l'aide de scpi de rendement peut se révéler également très efficace. On peut, sur option, choisir de ne pas toucher de dividendes pendant une période de temps définie et ainsi récupérer le maximum de loyers au terme de la durée sélectionnée.

C'est ce qu'on appelle le démembrement temporaire d'usufruit. (cliquez sur le mot pour aller directement sur le lien)

Solution Mobilière

SCPI/SCI Fiscale

immobilier-defiscalisantscpioptimisation-fiscaleplacement-financierRésumé

Qu'est ce qu'une Société Civile de Placement Immobilier (SCPI) ?

C'est une structure d’investissement de placement collectif. L’objet d’une société civile de placement immobilier est l’acquisition et la gestion d’un patrimoine immobilier. Elle collecte de l’argent auprès du public et redistribue les loyers et/ou les avantages fiscaux à ses porteurs de parts, appelés "les associés". Elle correspond de plus en plus aux objectifs des épargnants qui cherchent le couple régularité des rendements/sécurité plus qu'une prise de risque avec une potentielle perte en capital.

Pourquoi fiscales ?

Il s'agit d'appliquer aux SCPI (ou SCI) les différents dispositifs fiscaux présents dans le code général des impôts, il existe ainsi 4 grandes familles de Sociétés Civiles fiscales :

- PINEL neuf ou ancien,

- Déficit Foncier,

- Malraux,

- Monuments Historiques.

Solution Mobilière

PEA/PEA-PME

optimisation-fiscaleplacement-financierRésumé

Le PEA vous permet d'acquérir un portefeuille d'actions tout en bénéficiant, sous certaines conditions, d'une exonération d'impôt sur les dividendes et les plus-values. Le PEA vous permet de gérer un portefeuille d'actions en franchise d'impôt sur le revenu à condition de n'effectuer aucun retrait pendant 5 ans.

Il existe 3 différents types de PEA, chacun ayant un univers propre.

Les différents plafonds d'investissement des PEA:

Solution Mobilière

Compte Titres

placement-financiertresorerieRésumé

Le compte titres, ouvert aux particuliers et personnes morales, est un support permettant l’investissement en valeurs mobilières françaises, européennes ou internationales. Rattaché au compte-courant, il permet de stocker l’ensemble des titres dont dispose l’investisseur.

Pourquoi choisir d’ouvrir un compte titres ?

Pour diversifier son patrimoine et obtenir potentiellement de meilleurs rendements que ceux proposés par des comptes plus classiques tels que les livrets d’épargne. Pour accéder à une gamme de titres très large et de toutes les places (actions, obligations, bons de souscription, droits, SICAV, Fonds Commun de Placement, or physique…) sans limite de montants déposés ni de nombre de titres détenus.

Les caractéristiques du compte titres :

- L’investisseur peut posséder autant de compte titres qu’il le souhaite,

- Il n’y a pas d’âge minimum pour ouvrir un compte titres,

- Il peut être individuel, joint ou indivis,

- Il peut être détenu en nue-propriété ou en usufruit,

- Il peut être ouvert et géré en multidevises.

- Diverses options de gestion sont disponibles pour les OPCVM, sa gestion peut être libre.

Solution Mobilière

Gestion de la trésorerie

placement-financiertresorerieRésumé

Dans le domaine de la valorisation de l’épargne à court terme, il existe 3 solutions à disposition des personnes physiques et morales :

- Le Compte A Terme offrant flexibilité et disponibilité,

- Le Compte Epargne Rémunéré offrant notamment une garantie du capital,

- Le contrat de Capitalisation dans lequel on pourra loger des solutions de valorisation de trésorerie excédentaire de type *Produits Structurés (3 mois à 10 ans de conservation)

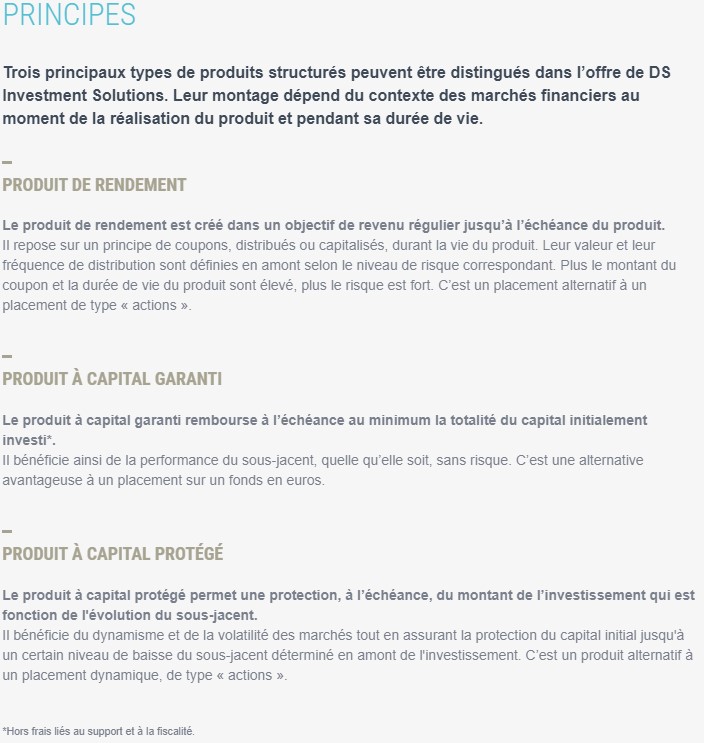

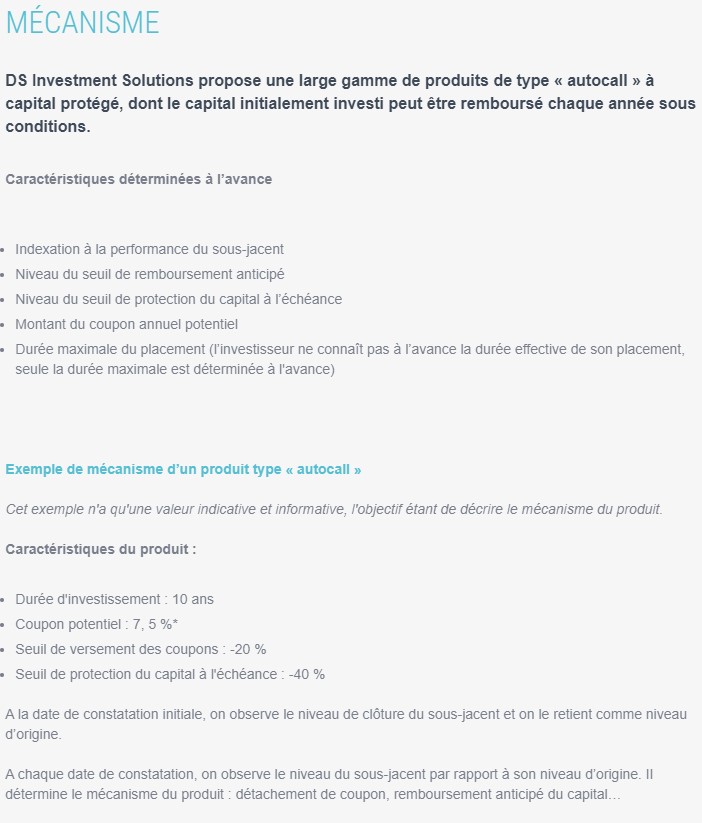

Pourquoi investir dans des PRODUITS STRUCTURES?

Les produits structurés sont des investissements incontournables dans la construction d’un portefeuille financier. Ils permettent d’optimiser une allocation d’actifs à court ou à long terme en diversifiant les actifs pour pondérer les risques éventuels et chercher à augmenter les performances potentielles.

PROTECTION OU GARANTIE EN CAPITAL À L’ÉCHÉANCE

Différents types de protection du capital peuvent être distingués parmi les produits structurés, afin de répondre aux investisseurs ayant des profils de risque défensifs ou équilibrés souhaitant également bénéficier d’un rendement potentiel. Le couple rendement risque est optimisé, même en cas de baisse significative du sous-jacent.

Un produit avec une garantie en capital permet de récupérer au moins 100 %* du capital initial à l’échéance pour des profils souhaitant investir sur le long terme.

Un produit à capital protégé permet de couvrir l'investisseur, à l’échéance, contre une baisse du sous-jacent pouvant aller de -20 % à -70 %.

CADRE CONTRACTUEL visant un objectif de performance

Alors que les fonds traditionnels reposent sur une gestion active discrétionnaire, les produits structurés sont créés dans un cadre contractuel précis. Investir sur un produit structuré, c’est donc choisir une structure, un mécanisme et des caractéristiques en fonction de la performance potentielle d’un indice, que ce soit en période stable, haussière ou volatile. La durée de vie du produit, les garanties et l’objectif de gain potentiel sont clairement identifiés, et ce, selon différents scénarios d’évolution du sous-jacent. Il permet de tirer profit des opportunités financières pour chercher à offrir à l’investisseur un rendement potentiel dans toutes les configurations de marché.

PRODUITS DIVERSIFIÉS ET ADAPTÉS À DIFFÉRENTS PROFILS

Solutions sur-mesure par excellence, les produits structurés sont modulables en fonction de critères multiples pour constituer une gamme large et ouverte. L’investisseur peut ainsi sélectionner le produit adapté en fonction de son profil de risque, de sa situation personnelle et de ses objectifs de placement, grâce aux conseils de l’équipe DS Investment Solutions et des caractéristiques du produit clairement définies en amont.

- Un profil de risque défensif peut se tourner vers un produit à capital garanti ou protégé, pour bénéficier d’un revenu potentiel attractif tout en prenant un risque mesuré.

- Un profil de risque dynamique peut choisir un produit à rendement élevé tout au long de la vie du produit, avec un capital protégé très faiblement à l'échéance.

INVESTISSEMENT OPPORTUNISTE INNOVANT

Dans le contexte actuel des marchés, des investisseurs souhaitant bénéficier d’un rendement potentiel avec un risque pondéré sont confrontés à des solutions traditionnelles peu attractives : les fonds en euros avec des revenus toujours plus faibles bien que peu risqués ou les actions performantes à haut risque… Les produits structurés constituent une solution alternative efficace en s’adaptant à toutes les configurations de marché et en proposant des montages définis dans un cadre contractuel tant en termes de performances potentielles que de protection du capital. Ils offrent une perspective de rendement potentiel supplémentaire dans un portefeuille d’actifs bien construit.

*Hors frais liés au support et à la fiscalité.

Solution Mobilière

Girardin Industriel & Capital Investissement

optimisation-fiscaleplacement-financiertresorerieRésumé

Investir une partie de son épargne pour défiscaliser sans emprunter

Pour les investisseurs ne souhaitant pas ou ne pouvant pas recourir à l'emprunt mais disposant de liquidités, il existe des dispositifs inscrits dans le Code Général des Impôts permettant de réduire tout ou partie de leur impôt sur le revenu. Ces solutions, dites "one shot" (l'efficacité fiscale se produit l'année de la souscription) peuvent produire un impact fiscal d’un maximum de 40 811 €/an. La réduction d'impôts s'effectue ainsi l'année de la souscription. L'impact est ainsi immédiat et quantifiable.

Les solutions dites "one shot":

- Le dispositif Girardin Industriel, article 199 undecies B du CGI,

- les fip et fcpi fiscales

Solution Prêt immobilier

Montage de prêts immobiliers

immobilier-defiscalisantassurance-emprunteurfinancement-pret-immobilierRésumé

Vous n'avez pas le temps de gérer la négociation avec les banques, les assurances, pas envie de vous déplacer, de faire maintes et maintes contre-propositions ? Nous vous faisons gagner du temps et de l'argent. Ces démarches sont entreprises par nos partenaires mandatés afin de vous trouver le meilleur rapport qualité prix du marché. Ils se déplacent à votre domicile et mènent pour vous la meilleure des négociations auprès des meilleurs établissements bancaires ayant pignon sur rue.

Solution Prêt immobilier

Assurances de prêts

immobilier-defiscalisantassurance-emprunteurfinancement-pret-immobilierRésumé

La délégation d'assurance

La plupart des prêts bancaires vous sont proposés avec la compagnie d'assurance "maison" de la banque. Il est souvent beaucoup plus judicieux de passer par une délégation d'assurance (donc de faire jouer la concurrence avec toutes les compagnies spécialistes du marché) afin d'être aussi bien couvert « pour moins cher » que l'assurance de la banque. La seule condition est de respecter le cadre de prêt et le cahier des charges de l'assurance (ex: Décès / PTIA) pour lequel la banque a acceptée le dossier. Les solutions d'assurances en délégation sont en moyenne 30% moins chères que celles proposées par les banques.

Focus sur la loi LEMOINE

La loi Lemoine autorise la résiliation de l’assurance emprunteur à tout moment

La principale mesure — et la plus attendue — de la loi Lemoine, est la résiliation de l’assurance emprunteur rendue possible à tout moment, pour les particuliers ayant souscrit un crédit immobilier à usage d’habitation ou mixte (habitation et professionnel).

Auparavant, il n’était possible de changer d’assurance de prêt que de deux façons :

- À tout moment, mais uniquement pendant la première année suivant la signature de l’offre de prêt grâce à la loi Hamon de 2014 ;

- Une fois par an, uniquement à la date d’échéance du contrat grâce à la loi Bourquin de 2017.

En dehors de ces deux cas de figure, il n’était jusqu’alors pas possible de résilier son assurance emprunteur. Avec la loi Lemoine, tout change ! En autorisant la résiliation infra-annuelle — c’est-à-dire la résiliation possible n’importe quand dans l’année, pendant toute la durée du crédit, sans contrainte d’échéance ni de pénalités — cette loi signe une grande avancée en faveur des emprunteurs qui pourront donc changer de contrat à tout moment, sans contraintes, et ce depuis :

- Le 1er juin 2022 pour les offres de prêt signées à partir de cette date ;

- Le 1er septembre 2022 pour les offres de prêt signées avant le 1er juin 2022.

Testez en 2 mn notre comparateur d'assurance de prêt pour évaluer votre gain!

Flashez le QR code ou cliquez sur le lien suivant:

https://comparer-assurance-pret.april.fr?LI=365BF616-A806-434E-8698-93FDC232A81B&CO=CO:19683&canal=ebusiness&nohf=true&AON_ID=aVNvb1RYenpNWSt5TXNEN2g0ZEF6QT09

Pour plus de transparence, tous les organismes (banques et assurances) doivent de plus afficher le coût de leur assurance emprunteur pour 8 ans, et sont également dans l’obligation de prévenir chaque année les assurés de leur droit à résilier leur contrat.

En cas de non-respect de ces obligations, le Parlement a prévu une amende de 15 000 € pour les compagnies d’assurance ou les établissements bancaires réfractaires.

Pourquoi résilier son assurance de prêt grâce à la loi Lemoine ?

Grâce à la loi Lemoine, les particuliers ayant souscrit un crédit immobilier à usage d’habitation ou mixte (habitation et professionnel) peuvent donc librement mettre en concurrence différents contrats d’assurance, résilier sans frais ni pénalités leur contrat actuel, et sans avoir à attendre la date d’échéance de leur contrat.

À la clé, plusieurs milliers d’euros d’économies pour les emprunteurs, et un marché plus ouvert à la concurrence, et donc plus compétitif ! À l’heure actuelle, le marché de l’assurance emprunteur est encore majoritairement dominé par les banques : plus de 80 % des contrats d’assurance de prêt sont des assurances proposées par les établissements bancaires.

Pourtant, en choisissant une délégation d’assurance — c’est-à-dire en souscrivant une assurance de prêt auprès d’une compagnie extérieure à leur banque — les assurés peuvent faire des économies non négligeables !

En moyenne, 15 000 € peuvent être économisés sur le coût total d’un prêt immobilier grâce à la délégation, mais les assurés restent encore assez mal informés ou préfèrent la facilité en souscrivant l’assurance proposée par leur banque. Alors même que la délégation d’assurance est autorisée dès la souscription d’un contrat de prêt depuis 2010, grâce à la loi Lagarde.

Depuis l’entrée en vigueur de la loi Lemoine et avec une résiliation facilitée pour tous, il est encore plus simple de changer de contrat au profit d’une offre plus avantageuse, peu importe la date à laquelle le précédent contrat d’assurance emprunteur aura été souscrit.

Pour connaître les subtilités sur la suppression du questionnaire de santé en assurance de prêt, identifiez vous.

Solution Prévoyance

Prévoyance des Particuliers en cas de décès, invalidité et arrêt de travail

assurance-emprunteurprevoyance-independants-salaries-seniorsRésumé

Qu'est ce que la prévoyance décès / PTIA ?

C'est une garantie temporaire qui permet de prévenir le décès, l'incapacité, l'invalidité.

Il existe 3 grandes familles de prévoyance :

- le décès

- l'invalidité,

- l'incapacité,

- Bien choisir sa protection droits de succession

Solution Prévoyance

Prévoyance professionnelle, TNS et professions libérales en cas de décès, invalidité et arrêt de travail

prevoyance-independants-salaries-seniorsRésumé

LA PREVOYANCE POUR LES PROS

Quels risques sont couverts, pour quels bénéfices ?

En cas de décès, d'incapacité, d'invalidité, la prévoyance professionnelle permet, selon les garanties souscrites de :

- faciliter l'accès aux soins,

- assurer un maintien partiel ou total des revenus,

- percevoir un capital ou une rente,

- bénéficier d'un complément financier.

Les risques couverts en souscrivant une assurance décès sont :

- le décès,

- l'atteinte à l'intégrité physique,

- l'incapacité de travail,

- l'invalidité,

- le remplacement d'un élément clé dans l'entreprise,

- la couverture des frais généraux de l'entreprise d'un dirigeant( loyers, abonnements & charges divers…),

- les frais scolaires d'éducation jusqu'à 25 ans des enfants du dirigeant décédé …

Il existe 4 grandes familles de garanties pour l'assurance prévoyance :

- la prévoyance Homme Clé,

- la prévoyance Associés,

- la prévoyance Sportifs Professionnels,

- la prévoyance pour les Travailleurs Non Salariés.

Solution Immobilière

La loi Malraux

immobilier-defiscalisantoptimisation-fiscaleRésumé

Qu'est ce que la loi Malraux?

La loi Malraux est destinée aux contribuables qui souhaitent acquérir un bien immobilier de grande qualité patrimoniale, à rénover entièrement et destiné à la location.

L'immobilier concerné doit se situer dans un secteur sauvergardé ou dans une Zone de Protection du Patrimoine Architectural Urbain ou Paysager.

Les travaux doivent aboutir à une restauration parfaite du bâtiment, ces derniers étant supervisés par un architecte des bâtiments de france.

Il est possible de souscrire des parts de scpi Malraux (cliquez ici pour retrouver la fiche scpi Malraux)

L'avantage fiscal

Le dispositif donne droit à une réduction d'impôt sur le revenu à hauteur de:

- 30% en secteur sauvergardé

- 22% en ZPPAUP

et ceci sur le montant des travaux de restaurations engagés par le propriétaire dans la limite de 100 000€/an hors plafonnement des niches fiscales.

Depuis l'adoption par le conseil constitutionnel le 29 décembre 2016 de la loi de finance rectificative pour 2016 voici les 3 modifications qui s'appliquent désormais à la loi Malraux:

- un plafond de dépenses pluriannuel de 400 000€ sur quatre ans est autorisé,

- il est possible d'intégrer la totalité des dépenses sur une seule année si nécessaire (soit 120 000€ de réduction d'impôt maximum!) sous condition d'une demande de permis de construire ou de déclaration préalable déposée à compter du 1er janvier 2017,

- la fraction de réduction d'impôt non imputée sur une année ne sera pas perdue mais reportée sur les 3 années suivantes,

- la réduction d'impôt ne sera pas remise en cause en cas de décès, invalidité, licenciement.

A qui s'adresse le dispositif?

Aux contribuables fortement imposés fiscalement, résidents en France et qui souhaitent profiter d'un déplafonnement des niches fiscales. L'intérêt est de se consituer un patrimoine immobilier de grande qualité, pérenne doté d'une belle attractivité fiscale.

Les conditions à respecter

- la restauration doit inclure l'intégralité de l'ensemble immobilier

- le propriétaire doit s'engager à louer le bien nu à usage exclusif d'habitation principale, ceci pendant 9 années

- la location du bien doit intervenir dans les 12 mois suivant la Date d'Achèvement des Travaux

- la réduction d'impôt Malraux peut s'étaler sur une période ne pouvant pas excéder 4 ans et correspondant à la période effective des travaux.

Exemple chiffré et autres avantages du dispositif

Nous sélectionnons exclusivement des programmes en coeur de villes en ayant pour obligation de ...

Solution Immobilière

Loi Monument Historique

immobilier-defiscalisantoptimisation-fiscaleRésumé

Qu'est ce que la loi Monument Historique?

Elle vise à favoriser la réparation et ou l'entretien de biens immobiliers classés ou inscrits à l'inventaire supplémentaire des Monuments Historiques.

L'investissement doit obligatoirement être un bien classé MH nécessitant d'importants travaux de restaurations. L'intégralité des charges de restaurations ainsi que les éventuels charges liées à l'emprunt et au bien sont déductibles des revenus fonciers.

Pour quel avantage fiscal?

L'intégralité des travaux et charges est déductible sans plafonnement des revenus imposables. En contre partie de cet avantage, le propriétaire s'engage à conserver le bien pendant une durée de 15 ans.

A noter qu'il n'existe pas d'engagement de location à respecter, ni de plafonnement des loyers qui restent libres, pas de plafonnement des ressources des locataires, aucun plafonnement des niches fiscales. Cerise sur le gâteau, 100% des intérêts d'emprunts sont déductibles des autres revenus foncier si existants. De même, toutes les charges d'exploitations sont déductibles.

Il n'existe aucun frais de succession en loi MH. La succession se fait en exonération totale des droits de succession!

A qui s'adresse ce dispositif?

Aux contribuables fiscalement domiciliés en France, ayant une très forte Tranche Marginale d'Imposition TMI, 41 ou 45% de préférence.

Les conditions à respecter

- conservation du bien pendant 15 ans minimum

- l'immeuble doit être classé MH

- l'immeuble ne peut être vendu, modifié, démoli, légué, donné sans autorisation du ministère de la culture

- les travaux sont suivis impérativement par un Architecte des Bâtiments de France

- limite de déduction fixée à 200 000€ annuels pour les bâtiments non ouverts au public

Notre sélection de produits

Les biens de qualités étant extrèmement rares, nous travaillons sur mandat de recherche exclusif.

Solution Mobilière

Perp

optimisation-fiscaleepargne-retraiteRésumé

ATTENTION (commercialisation stoppée au 1er Octobre 20)

Qu'est ce que le perp ?

Le Plan Epargne Retraite Populaire (PERP) permet de se constituer un complément de revenu régulier à vie, tout en bénéficiant d'avantages fiscaux durant la phase d'épargne. Il a été remplacé par le PERin. Ce contrat d'épargne long terme vous fera bénéficier d'une rente viagère au moment du départ à la retraite. Il combine un avantage fiscal à l’entrée à un large choix de supports disponibles (fonds en euros, en actions et obligations). La dernière loi de réforme des retraites a prévu une nouvelle possibilité de sortie du PERP à hauteur de 20 % en capital.

Le déblocage du PERP

L'épargne versée sur un PERP reste bloquée jusqu'à l'âge légal de la retraite. A partir de ce moment précis, l'épargne accumulée est versée au souscripteur sous forme d'une rente viagère pour 80% et sous forme de capital à hauteur de 20%.

La fiscalité

Les sommes investissables sont inscrites en dernière page de votre avis d'imposition. Ainsi toute souscription dans les limites autorisées par le législateur, sera déduite fiscalement du revenu net imposable et générera de facto une réduction d'impôt sur le revenu.

Ex : foyer fiscal médian avec une TMI à 30% souscrivant 20 000€ de Perp. Cela générera une réduction d'impôt de 6 000€!

Même souscription mais avec un foyer disposant d'une TMI à 41%. Le gain fiscal sera de 8 200€!

La rente versée au dénouement du Perp sera fiscalisée selon les règles applicables aux pensions et retraites.

Question :

Faut-il souscrire ou continuer à verser sur son Perp en 2018 ?

Solution Mobilière

Assurance Vie

assurance-vieplacement-financiertresorerieRésumé

Qu'est ce que l'assurance vie ?

C’est avant tout un produit d’épargne : vous récupérerez l’argent que vous y avez investi plus les intérêts financiers accumulés au fil du temps.

À ne pas confondre, donc, avec l’assurance-décès qui, elle, verse un capital important à vos proches en cas de décès prématuré, même si vous n’avez versé que des cotisations modiques. cliquez sur le lien suivant pour retrouver l'onglet assurance-décès.

Une fiscalité allégée en cas de vie

L'épargne placée en assurance-vie est toujours disponible. L'assureur a pour obligation légale de verser la totalité des sommes sous 2 mois maximum. (j+3 "ouvrés" avec certains de nos partenaires !)

Sur un plan fiscal, il est néanmoins préférable de conserver son contrat au moins 8 ans avant d'effectuer des retraits. C'est à compter de cette période que s'applique la fiscalité la plus douce.

Pour les versements réalisés avant le 27 septembre 2017

- De 0 à 4 ans de conservation, si vous décidez de retirer votre argent, ce dernier subira un Prélèvement Fortaire Libératoire à 35% uniquement sur les gains.

- De la 5ème à la 8ème année révolue, le PFL passe à 15%.

- Après 8 ans, les produits attachés au contrat bénéficient d'un abattement annuel de 4600€ par an -pour un célibataire- et 9200€ -pour un couple marié- sans payer d'impôts! Ces dispositions s'entendent tous contrats d'assurance-vie & de capitalisation confondus. L'abattement s'appliquant prioritairement aux primes versées avant le 27 septembre 2017.

Pour les versements réalisés post 27 septembre 2017

- De 0 à 8 ans prélèvement forfaitaire de 12.8% + prélèvement sociaux en vigueur

- Au delà de 8 ans prélèvement forfaitaire de 7.5% + prélèvements sociaux en vigueur

Astuce ! En cas de retrait, si votre TMI est inférieure au Prélèvement Forfaitaire en vigueur, vous pouvez choisir de déclarer vos gains sur le revenu imposable, vous serez gagnant...

En cas de licenciement, invalidité ou mise à la retraite anticipée, vous serez exonérés d'imposition!

Un outil de Transmission inégalé

L’assurance-vie est dotée d’avantages fiscaux et civils fantastiques en matière de succession. Les sommes investies avant 70 ans sont versées aux bénéficiaires désignés sans impôts à concurrence de 152 500 euros par bénéficiaire. Plus vous nommerez de bénéficiaires, et plus vous optimiserez l’abattement. Passé ce montant, l’excédent est taxé à 20 %, puis à 31,25 % à partir de 700 000 euros / bénéficiaires.

La fiscalité pour les versements après 70 ans est un peu moins favorable, mais continue à apporter quasiment les mêmes avantages : les primes investies (et non les capitaux transmis) bénéficient d’un abattement de 30 500 euros et les gains de l’épargne ne sont pas taxables. Cet avantage se cumulant à celui prévu pour les versements avant 70 ans, il serait dommage de passer à côté.

3 Dates à retenir pour connaître la fiscalité Décès appliquée à vos contrats :

- 20 novembre 1991

- 13 octobre 1998

- la date anniversaire de vos 70 ans

4 exemples de dates à retenir en cas de décès :

- vous avez versé avant le 13/10/1998, votre contrat était ouvert avant le 20/11/91, vous avez versé avant puis après vos 70 ans, félicitations! Il n'y a pas de taxation sur le contrat.

- vous avez versé avant le 13/10/1998, votre contrat était ouvert à compter du 20/11/1991, vous avez versé avant vos 70 ans, pas de taxation. En cas de versement après vos 70 ans, les primes sont éxonérées de taxation jusqu'à 30 500€ d'intérêts.

- vous avez versé à compter du 13/10/1998, votre contrat était ouvert avant le 20/11/1991 tous vos versements avant et après 70 ans sont régis par la même taxation, 152 500€ d'exonération par bénéficiaire, de 152 501€ à 852 500€, une taxe de 20% est appliquée, à partir de 852 500€, une taxe de 31.5% s'applique.

- vous avez versé à compter du 13/10/1998, votre contrat était ouvert à compter du 20/11/1991, pour vos versements avant 70 ans , les conditions sont les mêmes que l'exemple précédent, tandis que pour les versements après vos 70 ans, les primes sont exonérées de taxation jusqu'à 30 500€ d'intérêts.

Performance ou sécurité ?

Les contrats d’assurance-vie de nos partenaires offrent le choix entre différents compartiments de gestion financière. Pour miser sur la sécurité, il faut ainsi choisir le « fonds en euros », qui garantit le capital investi et les intérêts accumulés au fil du temps. Seul souci : son rendement ne cesse de diminuer depuis + 10 ans.

Si vous recherchez de la performance, tournez-vous vers les supports « en unités de compte ». Adossés directement aux marchés financiers (actions, obligations, immobilier, etc.), ils ne vous font bénéficier d’aucune garantie sur le capital, mais disposent d’un potentiel de gains beaucoup plus élevé à long terme.

Une solution alternative (ou complémentaire) aux U.C dites traditionnelles sont les produits structurés.

Les produits structurés sont des montages financiers alternatifs à des placements classiques. Conçus en toute transparence et dans un cadre très réglementé, ils sont constitués d’un élément obligataire assurant une protection du capital et d’un élément optionnel visant à bénéficier de la performance du sous-jacent. Ils ont pour objectif un rendement à risque pondéré.

Éligibles en tant qu’unités de compte dans un contrat d’assurance vie ou compte titres, ils permettent donc aux investisseurs de diversifier leurs classes d’actifs selon leur profil de risque et de tirer profit des opportunités de placement selon les configurations de marché.

En résumé.

La meilleure solution consiste donc à panacher ces deux compartiments : une partie de l’épargne sur le fonds en euros, de manière à toujours pouvoir compter dessus en cas de besoin et une partie, sous forme de diversification, sur les unités de compte, que vous laisserez investi à long terme. Vous pourrez à tout moment modifier cette répartition grâce à des « arbitrages », qui permettent de passer d’un compartiment à un autre.

Les atouts du contrat d'assurance-vie

...la suite dans la partie réservée aux clients

Solution Immobilière

Le dispositif du Déficit Foncier

immobilier-defiscalisantoptimisation-fiscaleRésumé

FONCTIONNEMENT DU DISPOSITIF

SIMPLICITE

• Régime de droit commun non soumis au plafonnement des niches fiscales

• Pour tout client disposant de bénéfices fonciers

PERFORMANCE

- Double impact fiscal sur la Tranche Marginale d'Imposition + prélèvements sociaux (CSG / CRDS)

- Déduction sans plafonnement des travaux d’entretien, de réparation et d’amélioration sur les bénéfices fonciers

- Déduction du déficit foncier sur le revenu global dans la limite de 10 700 € par an

- Report de l’excédent de DF sur les 10 années suivantes

- Intérêts d’emprunt et frais assimilés déductibles des revenus fonciers

- Location du bien non meublé pendant 3 ans

- Impact fiscal immédiat et puissant jusqu’à 53 % du montant de l’investissement

ACCESSIBILITE

• Prix total à partir de 120 000 € dans des villes comme Lyon, Montpellier, Cannes, Paris, Toulon,

Nîmes, Bordeaux, Strasbourg, Tours, Nancy, Bayonne etc...

SÉCURITÉ

- Garantie de bonne fin extrinsèque*

- Garantie du respect du planning d’exécution des travaux

- Garantie de prix forfaitaires, fermes et définitifs

- Garantie d’une expertise fiscale

*selon les programmes

Solution Mobilière

ACTIONNARIAT SALARIES (stock-options, actions gratuites, bons de souscription d’actions, achat d’actions)

epargne-retraiteplacement-financierRésumé

Toutes les solutions pour associer les salariés au capital de votre entreprise

Stock-options, actions gratuites, bons de souscription d’actions, achat d’actions...

Access Value Patrimoine via son partenaire référence accompagne les entreprises de toutes tailles cotées et non cotées afin de les aider à ouvrir leur capital à leurs salariés. Différents types d’opérations sont possibles : stock-options, actions gratuites, bons de souscription d’actions, achat d’actions, … Afin d’optimiser fiscalement l’opération, il est possible de détenir les actions dans le plan d’épargne d’entreprise (PEE) en direct ou via un Fonds Commun de Placement d’Entreprise (FCPE).

Access Value Patrimoine vous aide à définir le bon schéma et met en oeuvre la solution retenue notamment la gestion des FCPE ou la tenue de registre des actions non cotées dans le PEE.

Une épérience riche de + de 50 clients en FCPE d’actionnariat ou tenue de registre et 40 000 bénéficiaires d’un dispositif d’actionnariat salarié.

Access Value Patrimoine vous accompagne de A à Z dans votre projet.

Solution Mobilière

EPARGNE-RETRAITE SALARIALE : les PEE & PERCO article 83

optimisation-fiscaleepargne-retraiteplacement-financierRésumé

Nos solutions en épargne-retraite salariale

Les Plans d’Épargne Entreprise-PEE- et les Plans d’Épargne Retraite Collectifs -PERCO- dans toutes leurs formes (inter-entreprises, réservés, de groupe,…) permettent à chaque entreprise de trouver la solution adaptée -à sa taille et ses besoins- tout en bénéficiant des meilleurs gérants indépendants et du meilleur de la tenue de comptes d’épargne salariale.

I- Qu'est-ce qu'un PEE?

Le plan d'épargne entreprise est un produit d'épargne qui est obligatoirement proposé dans votre entreprise si elle a mis en place la participation.

II- Qui est concerné?

Lorsque l’entreprise met en place un PEE, tous les salariés sont concernés

III- Quels sont les objectifs d'un PEE et/ou PERCO ?

- Dynamiser la rentabilité de l’entreprise en motivant les salariés

- Distribuer des primes plus efficacement qu’en versant du salaire

- Aider les salariés à préparer leur retraite

- Partager les performances de l’entreprise avec tous les salariés (dirigeants compris)

- Favoriser l’épargne au sein de votre entreprise dans un cadre fiscal favorable

IV- Comment alimenter son PEE?

Verser de l’argent sur le PEE est facultatif. Si le salarié -collaborateur, dirigeant- décide de le faire, l’argent peut provenir de plusieurs origines :

- de l’intéressement

- de la participation

- des versements volontaires du salarié

- des droits monétisés d’un compte épargne temps (CET)

- de transferts provenant d’autres plans salariaux

- d’abondement c'est-à-dire de versements de la part de l'entreprise.

"Une épargne qui s'adapte aux projets de tous les collaborateurs (y compris les dirigeants)"

V- Fonctionnement

PEE.

Chaque versement d'épargne effectué par le salarié dans son PEE est bloqué 5 ans, sauf cas de déblocage anticipé -mariage, pacs, naissance du 3ème enfant, achat de la Résidence Principale- qui permet de récupérer son argent avant. Dans tous les cas, le bénéficiaire récupère un capital.

PERCO.

L’épargne investie dans un PERCO est disponible à la retraite sous forme de rente ou de capital, elle peut aussi être laissée dans le plan. Avant la retraite, elle peut être retirée notamment pour l’acquisition de la résidence principale.

Qu'est-ce qu'un Plan d’Epargne Retraite d’Entreprise PERE? (aussi appelé article 83)

C'est 1 régime de retraite à cotisations obligatoires et à Versements Facultatifs diminuant le revenu imposable du collaborateur.

VI- Fiscalité

Vous êtes exonéré d'impôt sur le revenu pour les provenances suivantes :

- l'intéressement versé sur votre PEE

- la participation versée sur votre PEE

- l'abondement de l'employeur versé sur votre PEE

- le revenu des titres détenus dans votre PEE à condition qu'ils soient réinvestis dans le plan.

En revanche, vous devrez payer l'impôt sur le revenu pour :

- les versements volontaires que vous effectuez sur votre PEE

- les revenus des titres détenus dans le PEE que vous ne reversez pas dans le PEE

IMPORTANT : les plus-values sur les PEE, PERCO sont exonérées d’impôt (mais soumises aux prélèvements sociaux en épargne salariale au 31/08/2017).

Access Value Patrimoine a sélectionné pour ses clients des partenaires fiables, qui géreront votre :

- Plan d’épargne d’entreprise (PEE/PEI) avec abondement

- Plan d’épargne pour la retraite collectif (PERCO/PERCOI) avec abondement

Tout en permettant de réaliser des économies de charges fiscales & sociales importantes.

Quelques précisions & définitions;

L'Intéressement et le supplément d’intéressement

La prime collective sur "objectifs plafonnée" doit représenter 20% des rémunérations totales versées dans l’entreprise (plafond collectif)

La participation et le supplément de participation

La distribution d’une partie du bénéfice reste volontaire pour les entreprises jusqu’à 50 salariés et devient obligatoire au-delà!

Épargne temps : c'est l'alimentation de votre PERCO et/ou de votre PERE avec 10 jours maximum de congés.

Pour en savoir plus, cliquez sur l'icone vous souhaitez en savoir plus...

Solution Générale

assistance déclarative et crédit d'impôt

immobilier-defiscalisantoptimisation-fiscaleassurance-emprunteurifiplacement-financierRésumé

Notre cabinet vous conseille et vous accompagne dans la gestion de votre patrimoine et dans toutes vos obligations déclaratives fiscales (impôt sur le revenu, IFI) et administratives au quotidien.

Aujourd’hui, notre cabinet est membre d’une coopérative de Services à la Personne, la MDSAP, qui vous permet de bénéficier de 50% de réduction ou crédit d’impôt* sur le revenu sur les sommes versées au titre des services à la personne.

Grâce à notre connaissance de vos besoins et nos compétences administratives, nous sommes en mesure de vous faciliter la vie et de vous soulager de nombreuses obligations administratives personnelles directement à votre domicile.

Solution Générale

Etude ou Bilan patrimonial ?

optimisation-fiscaleepargne-retraiteprevoyance-independants-salaries-seniorsifiRésumé

Le bilan suivi d’une étude patrimoniale devient un service de plus en plus proposé aux clients par différents professionnels : banquiers, notaires, assureurs… Afin d’aboutir sur un résultat concret, le particulier se retrouve alors face à plusieurs questions : qui doit réaliser une étude patrimoniale ? En quoi ça consiste ? Comment reconnaître une étude pertinente? Et bien entendu, la question qui revient le plus souvent, le coût : est-ce payant ou puis-je l’avoir gratuitement?

Solution Mobilière

Optimisation fiscale one shot GI-FIP-FCPI

optimisation-fiscaleplacement-financiertresorerieRésumé

Investir une partie de son épargne pour défiscaliser sans emprunter

Pour les investisseurs ne souhaitant pas ou ne pouvant pas recourir à l'emprunt mais disposant de liquidités, il existe des dispositifs inscrits dans le Code Général des Impôts permettant de réduire tout ou partie de leur impôt sur le revenu. Ces solutions, dites "one shot" (l'efficacité fiscale se produit l'année de la souscription) peuvent produire un impact fiscal d’un maximum de 40 811 €/an. La réduction d'impôts s'effectue ainsi l'année de la souscription. L'impact est ainsi immédiat et quantifiable.

Les solutions dites "one shot":

- Le dispositif Girardin Industriel, article 199 undecies B du CGI,

- les fip et fcpi fiscales (cliquez ici pour Fond Commun de Placement)

Les taux de réductions pour les FIP & FCPI

Pour les versements effectués depuis le 10 août 2020, la réduction d’impôt est égale à :

- 25 % de ce montant pour les souscriptions en numéraires dans un FCPI ou un FIP métropolitain (à condition de respecter les plafonds) réalisées jusqu’au 31 décembre 2020, puis 18% à partir du 1er Janvier 2021.

- 30 % de ce montant pour les souscriptions en numéraires dans un FIP Corse ou FIP Outre-mer.

Toutefois, pour ces investissements réalisés via des FIP ou FCPI, la réduction est calculée à compter du 10 août 2020, après imputation des droits ou frais d’entrée, à proportion du quota d’investissement que le fonds s’engage à atteindre (soit 70 % au minimum).

CGI art. 199 terdecies-0-A, VI, 2.

Solution Mobilière

Fond commun de placement - FIP - FCPI - FCPR

optimisation-fiscaleplacement-financiertresorerieRésumé

Définition d'un Fond Commun de Placement ?

Un FCP détient pour ses porteurs de parts, un ensemble de valeurs mobilières et de sommes placées à court terme ou à vue, il est géré par une société de gestion. Le FCP appartient à la famille des OPCVM (Organismes de Placement Collectif de Valeurs Mobilières). L'objectif peut être soit fiscal, soit de rendement. Il existe 3 grandes familles de fonds :

- Les FCPR (Fonds Communs de Placement à Risques),

- Les FCPE (Fonds Communs de Placement Entreprise),

- Les FIP & FCPI (Fonds d'Investissement de Proximité ou Innovant).

Ces fonds bénéficient d'une réduction d'impôt sur le revenu ou d'une création de capital exonérée de plus value (FCPR).

Solution Mobilière

PER individuel

epargne-retraiteRésumé

Qu'est-ce que le PER in?

Le PER est un produit d'épargne à long terme permettant d'obtenir, à partir de l'âge de la retraite, un capital et / ou une rente. Durant toute la période d'activité du titulaire du plan, les sommes sont bloquées sur le PER (sauf cas particuliers).

Le PER permet également de bénéficier d'un avantage fiscal à l'entrée : les versements réalisés sur le PER sont déductibles (dans une certaine limite).

Le déblocage du PER in

Le Per in ne peut se débloquer que dans certains cas précis (cf. ci-après), c'est de l'épargne destinée à être libérée dès les droits de la retraite débloqués.

Il peut être débloqué soit sous forme de capital, soit sous forme de rente, ou les deux! C'est donc une formule particulièrement souple.

Une réduction fiscale à la souscription

Les montants disponibles sont inscrits en dernière page de votre avis d'imposition. Ainsi toute souscription dans les limites autorisées par le législateur, sera entièrement déduite fiscalement du revenu net imposable et générera de facto une réduction d'impôt sur le revenu.

Ex : foyer fiscal médian avec une TMI (tranche marginale d'impôt) à 30% souscrivant 20 000€ de Per in. Cela générera une réduction d'impôt de 6 000€!

Même souscription mais avec un foyer disposant d'une TMI à 41%. Le gain fiscal sera de 8 200€!

La rente versée au dénouement du Per in (ou le capital si c'est le choix du bénéficiaire) seront fiscalisés (cf ci-après)

Prenez conseils auprès de votre conseiller pour de plus amples explications

Pour lire la suite cliquez sur vous voulez en savoir plus...

Solution Prévoyance

contrats de SANTE PREVOYANCE COLLECTIVE

prevoyance-independants-salaries-seniorsRésumé

La santé-prévoyance collective

En complétant les prestations des régimes obligatoires de Sécurité sociale, la prévoyance & la santé collective apportent aux salariés et à leurs familles une sécurité indispensable, notamment pour certains risques lourds comme le décès ou l’invalidité ainsi que la prise en charge des soins médicaux des salariés.

Mise en place dans le cadre des entreprises et/ou des branches professionnelles, la prévoyance & la santé collective sont issues du dialogue entre les représentants des employeurs et ceux des salariés.

Vous pouvez changer de contrat quand vous le souhaitez depuis le 1er janvier 2021!

La loi n° 2019-733 du 14 juillet 2019 relative au droit de résiliation sans frais de contrats de complémentaire santé permet aux assurés de résilier, après un an de souscription, leur contrat de complémentaire santé, à tout moment, sans frais ni pénalité dès qu’ils ont connaissance d’une offre plus avantageuse, dès lors qu’un délai minimal de couverture d’un an est respecté.

Grâce à nos nombreux partenariats, avec les assureurs les plus efficaces de la place, nous pouvons apporter une réelle plus-value à vos contrats existants en les améliorants très sensiblement! Nous nous chargeons des résiliations et du process de A à Z (recommandés de résiliation, édition d'une DUE gracieusement, mise en place des contrats et de la gestion internet de ceux-ci. Consultez-nous pour une étude gratuite de couverture, il est facile de changer pour beaucoup mieux!

Solution Prévoyance

PREVOYANCE - Contrat HOMME CLE

prevoyance-independants-salaries-seniorsRésumé

Préservez votre entreprise en cas de décès de l'Homme clé

En tant que TPE, PME, il est essentiel d'assurer la pérennité de votre entreprise en cas de décès d’un de ses hommes clés !

Découvrez les avantages des assurances temporaire décès de nos partenaires (top players du marché).

QU’EST-CE QUE LA GARANTIE HOMME CLÉ ?

Dirigeant, collaborateur ou associé, certaines personnes sont indispensables au bon fonctionnement de l'entreprise. La disparition d’un des hommes clés peut engendrer des préjudices sur votre activité, voire la mettre en péril. Il est donc plus qu'avisé de protéger vos proches, vos salariés de l'imprévisible!

Solution Mobilière

Contrats de Capitalisation

assurance-vieplacement-financiertresorerieRésumé

LES CONTRATS DE CAPITALISATION, avantages et contraintes

Cousin germain de l’assurance vie, le contrat de capitalisation n’en a pas tous les atouts. Mais, il dispose d’avantages bien à lui, qui vous permettront de réaliser de belles économies d’impôt !

C’est le plus méconnu des produits d’épargne, lui préférant l’assurance vie. Le contrat de capitalisation a pourtant de nombreux avantages et mérite qu’on s’y attarde. Car en effet, s’il n’a pas tous les avantages de l’assurance vie, il en a d’autres, bien à lui, qui en font un produit incontournable. Complémentaire plus que concurrent de l’assurance vie, il permet surtout de réaliser de belles économies d’impôt. Contrairement à l'assurance vie, une société peut en détenir également!

Le contrat de capi en quelques mots;

Comme pour l’assurance vie, si vous faites une plus-value sur un support financier de votre contrat de capitalisation et que vous faites un arbitrage pour transférer votre plus-value et la placer sur un autre support du contrat, vous ne serez pas taxé. Tant que vos gains et plus-values restent à l’intérieur de votre contrat de capitalisation, ils ne subissent aucune taxation. Ils sont en revanche taxés quand vous faites des retraits. C’est l’avantage des produits dits « de capitalisation », dont le contrat de capitalisation fait partie, au même titre que l’assurance vie, le PEA ou le plan d’épargne-retraite.

Le contrat de capitalisation ressemble donc à s’y méprendre à l’assurance vie : il dispose de la même offre financière, y compris de la faculté d’investir dans le fonds garanti en euros propre à l’assurance vie. Il a aussi exactement la même fiscalité en cas de retrait : seule la partie du retrait correspondant aux gains est taxée et si votre contrat de capitalisation a plus de huit ans, alors vous bénéficiez des abattements annuels de 4 600 € pour une personne seule et 9 200 € pour un couple. Tant que vos gains retirés par année ne dépassent pas le montant de ces abattements, vous ne paierez aucun impôt (sauf prélèvements sociaux de 17,2% qui restent dus dans tous les cas).

En cas de retrait donc, seule la partie des sommes retirées de votre contrat de capitalisation est taxée : celle qui correspond à vos gains, le reste, qui représente votre capital de départ n’est pas taxable. Aussi dans chaque retrait, l’assureur va déterminer la part qui correspond à vos gains effectifs et qui sera taxée. Il fait une sorte de règle de trois.

Exemple: Vous avez par exemple versé 50 000 € sur votre contrat, au moment où vous faites votre retrait, votre contrat vaut 60 000 €. Ces 60 k€ proviennent pour 5/6e du capital initial et pour 1/6e de vos gains. Et donc si vous retirez 10 000 € par exemple, l’assureur va considérer que 1/6e de cette somme seulement est composée de vos gains. Donc sur 10k€ retirés, la part taxable s’élève, dans cette situation, à seulement … 1670 euros !

L’abattement de 100 000 euros en faveur de chacun de vos enfants n’est pas propre au contrat de capitalisation, mais il doit être partagé avec l’ensemble de vos autres biens (sauf assurance vie qui grâce à son régime particulier, ne tombe pas, elle, dans votre succession). Si votre actif successoral s’élève par exemple à 800 000 euros, chacun de vos enfants aura droit à 100 000 euros d’exonération de droits de succession, sur l’ensemble de vos biens, comprenant le contrat de capitalisation. C’est la différence avec l’assurance vie qui bénéficie d’un abattement spécifique de 152.500 euros par bénéficiaire.

Malgré tout, le contrat de capitalisation a d’autres atouts, complémentaires à ceux de l’assurance vie. Si vous en avez les moyens, combiner assurance vie et contrat de capitalisation réserve généralement de belles surprises. Voici, en détail, les 5 atouts du contrat de capitalisation.

Pour connaître les avantages du contrat de capi, identifiez vous en tant que client an cliquant sur l'onglet en savoir +